A principal tributação para marketplaces é o ISS – Imposto sobre Serviços de Qualquer Natureza – e a principal tributação para pessoas que vendem produtos pela internet é o ICMS – Imposto sobre Circulação de Mercadorias e Serviços (ICMS).

O primeiro, pago pela plataforma, é calculado em cima da porcentagem de taxa que ela recebe dos vendedores toda vez que eles fazem uma venda ou a cada período determinado de contabilidade. O segundo, pago por quem usufrui da tecnologia para fechar negócio, é calculado em cima do valor recebido dos clientes finais.

Algumas leis estaduais foram instituídas nos últimos anos para garantir que cada tributo seja pago corretamente e é fundamental que tanto um lado quanto o outro fiquem de olho em atualizações e novidades relacionadas a essas normativas.

Leia também: Veja Cinco Tendências Para Marketplaces Em 2023

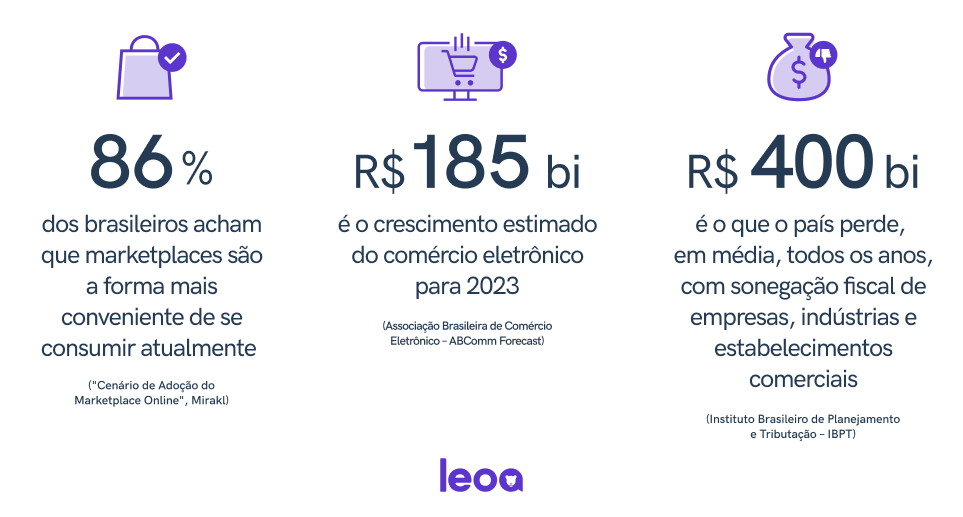

Além do mais, a arrecadação dos valores advindos de impostos já alcança patamares bilionários a longo prazo. Você sabia?

Só que ainda existem dúvidas em torno do assunto e tem muita gente querendo saber exatamente quem paga o quê, como acontecem as cobranças, quais tipos de empresas e regimes tributários têm a ver com isso no fim das contas etc.

Leia também: Benefícios Dos Marketplaces Para Alavancar Pequenos Negócios!

Traremos esses e outros esclarecimentos no decorrer deste artigo.

Como funciona a tributação no marketplace?

O principal imposto a ser pago pela empresa ou pessoa que comercializa seus produtos em marketplaces, como a Amazon e o Mercado Livre, é o ICMS, que incide sobre as vendas feitas pelo canal. Já o ISS deve ser pago pela plataforma que acomoda os anúncios.

O valor dos dois tributos varia de acordo com cada estado ou município.

Além do ICMS, também podem ser cobrados os seguintes outros impostos sobre vendas de produtos justamente de quem faz as vendas:

- Programa de Integração Social (PIS);

- Imposto sobre Produtos Industrializados (IPI);

- guia do Instituto Nacional do Seguro Social (INSS);

- Fundo de Garantia por Tempo de Serviço (FGTS);

- Contribuição Social sobre Lucro Líquido (CSLL); e/ou

- Contribuição para Financiamento da Seguridade Social (COFINS).

Cada tributação muda de acordo com a Classificação Nacional de Atividades Econômicas (CNAE) da empresa cadastrada no marketplace e também acompanha o regime tributário adotado pela marca, que pode ser Simples Nacional, de lucro presumido ou de lucro real.

Apenas empresas enquadradas no regime Simples Nacional pagam todos os impostos de uma vez através da emissão de uma guia única. Essas organizações faturam, no máximo, R$ 3,6 milhões ao ano e, às vezes, pagam menos ao Fisco do que outras, como você vê abaixo.

Tributação marketplaces – Simples Nacional

Querendo saber se é melhor optar pelo Simples Nacional por causa dos impostos de plataformas de venda online? Pense que o valor das tributações, no total, pode variar de 6% a 19% do seu faturamento anual.

Aqui está a tabela que os descontos vêm seguindo agora em 2023, definida e divulgada pelo governo federal:

| Simples Nacional 2023 Anexo I – Comércio |

||

| Total da receita bruta da empresa em 1 ano | Alíquota descontada | Valor pago em impostos |

| Até R$ 180 mil | 4% | – |

| R$ 180.000,01 a R$ 360 mil | 7,3% | R$ 5.940 |

| R$ 360.000,01 a R$ 720 mil | 9,5% | R$ 13.860 |

| R$ 720.000,01 a R$ 1,8 mi | 10,7% | R$ 22.500 |

| R$ 1.800.000,01 a R$ 3,6 mi | 14,3% | R$ 87.300 |

| R$ 3.600.000,01 a R$ 4,8 mi | 19% | R$ 378 mil |

Quem fica mais perto do limite de 19% deduzidos, costuma escolher o regime de lucro presumido na tentativa de gastar menos em tributos. Vale cogitar a possibilidade e consultar um especialista em contabilidade para obter ajuda na decisão.

Agora, vamos tratar de forma mais aprofundada do ICMS e do ISS nos casos em que o recolhimento acontece separadamente, lembrando que nem um e nem o outro são impostos federais e seus valores podem ser diferentes em cada estado ou cidade.

Como é cobrado o ICMS em marketplaces? E o ISS?

Assim como em qualquer outra venda, o ICMS muda de estado para estado também no comércio online, feito através de marketplaces. Ele gira em torno de 17% sobre o preço dos itens vendidos. O ISS é um imposto municipal e fica entre 2% e 5% do valor da venda concluída pela plataforma.

Para conhecê-los de forma aprofundada, recomendamos que você busque por legislações específicas sobre cada um e por complementos de cada uma das leis ou novas regras que tratam especificamente de vendas eletrônicas.

Normativas relacionadas ao pagamento desse tributo por comerciantes do vasto universo web estão cada vez mais rígidas, justamente para que seja evitada a sonegação de impostos ou a evasão fiscal, então, cuidado!

Além de tudo, cada vez mais a Receita

Federal vai analisar a tributação dos marketplaces, como vem fazendo nos últimos anos.

E, antes de seguirmos ao próximo tópico…

Quem paga ICMS: quem vende ou quem compra?

A responsabilidade de arcar com a maioria dos tributos é completamente da loja ou da pessoa responsável por fazer a venda de um produto através da plataforma de marketplace. A internet, nesse caso, funciona como uma “ponte” entre quem comercializa e quem quer cobrar e nada além.

Caberá ao marketplace pagar apenas o ISS – de 2% a 5% – calculado em cima da taxa que ele ganha de cada vendedor por cada venda, monitorar o cumprimento de regras pelos usuários e, entre outras coisas, fiscalizar para saber se todos estão emitindo corretamente a Nota Fiscal de seus produtos.

É verdade que o marketplace também precisa emitir uma NF para cada venda realizada, mas isso não anula as obrigações da pessoa vendedora de ter o próprio comprovante com todos os dados necessários.

Como recolher impostos em vendas por marketplace?

O recolhimento do ICMS e de outros tributos para vendas em marketplace começa na emissão de Nota Fiscal para todas as mercadorias vendidas: uma obrigação de quem fecha negócio com o consumidor e da própria plataforma.

Também será obrigação do marketplace emitir NF, mas esse documento difere do primeiro até mesmo no formato e apresenta apenas os valores de taxas cobrados pelo trabalho de “intermédio” da relação entre vendedor e comprador.

Então:

| a) NF-e (Nota Fiscal eletrônica) precisa ser emitida por vendedores; e b) emissão de NFS-e (Nota Fiscal de Serviço eletrônica) cabe ao marketplace. |

Tanto a nota quanto o próprio recolhimento de impostos realizado a partir dela são importantíssimos para lojistas, comerciantes e gestores de e-commerces que queiram estar adequados à lei e, ao mesmo tempo, evitar conflitos uns com os outros.

Do mesmo modo, são fundamentais para se ficar em dia com o Fisco.

O que você precisa saber sobre operação fiscal em marketplace?

A operação fiscal e emissão de Notas Fiscais para quem trabalha em marketplace e as próprias operadoras das plataformas foram atualizadas pela Norma Técnica 2020.006, publicada em 2020 e válida desde setembro de 2021.

Cada novidade ajudou a deixar mais claras as responsabilidades de atribuições de vendedores e intermediadores e, de acordo com essa norma, em toda NF-e de e-commerce precisa constar:

- quem foi o responsável pela venda;

- quem intermediou o pagamento;

- qual o meio de pagamento utilizado;

- bandeira do cartão usado para pagamento, se foi esse o caso; e

- número de autorização de operação para pagamentos feitos com cartão de crédito.

Tudo certo até aqui? Seguimos!

O que é o imposto sobre intermediação de negócios?

Vamos considerar “imposto sobre intermediação de negócios” o tributo pago pelo marketplace por fornecer o seu espaço para alguém ou alguma empresa comercializar produtos.

Ele é basicamente o ISS, calculado em cima da taxa recebida pela plataforma cada vez que alguém vende algo através dela ou de tempos em tempos (por período) e, mesmo não sendo pago você, deve entrar na sua contabilidade, entre outras razões, para evitar a chamada “bitributação”, sobre a qual falaremos logo adiante.

Qual a taxa do marketplace?

Toda vez que alguém fecha negócio através de um marketplace, administradores do espaço online ganham entre 10% e 20% do valor da venda. Muitas plataformas ainda cobram outros valores dos comerciantes: para administração de suas contas, análises de fraudes, pagamentos de taxas de cartões etc.

Esses valores – especificados – assim como o valor do imposto pago pelo e-commerce, precisam aparecer na Nota Fiscal que os responsáveis pela plataforma vão emitir sempre que alguém que atua dentro dela, utilizando-a como prestadora de serviço, fizer alguma venda.

É em cima deles que será cobrado o imposto sobre intermediação de negócios, o que significa, para a Receita Federal, justamente o ato de “recolher impostos sobre a comissão”.

Nenhum dos montantes consta na NF da pessoa vendedora justamente porque um comprovante exclusivo para apresentá-los ao comprador já terá sido emitido. Da mesma maneira, os tributos que incidem sobre eles não são pagos por quem comercializa através da plataforma e sim pela própria administradora do marketplace.

Reforçando: cuidado com a bitributação!

Existe bitributação em marketplace? Como evitar?

Sim. Pode haver o pagamento duplicado de um mesmo imposto – pela loja que vende o produto e pela própria administradora da plataforma. Daí a importância da gestão e emissão adequada de Notas Fiscais por ambas as partes!

Principalmente se considerarmos que o marketplace deve ser apenas uma ponte e funcionar como prestador de serviços, tendo especificamente o Imposto Sobre Serviços (ISS) calculado com base no valor da comissão que a plataforma recebe pelo trabalho de “hospedeira dos produtos”.

Enfim…

Quem vende pela internet paga imposto?

Definitivamente! Tanto quem faz a venda quanto o marketplace responsável por intermediar o relacionamento entre marca e consumidor pagam algum tipo de imposto a cada negócio fechado. Os dois lados também emitem Nota Fiscal.

As tributações e as NFs são diferentes para cada um e nada melhor do que contar com um especialista em contabilidade na hora de organizar tudo isso. Consulte este artigo sempre que precisar refrescar a memória e boa sorte!

Original de Leoa